原标题:【银河消费品零售/医药】公司点评丨华熙生物 (688363):功能性护肤品业务下多品牌发展,带动公司整体营收实现快速增长

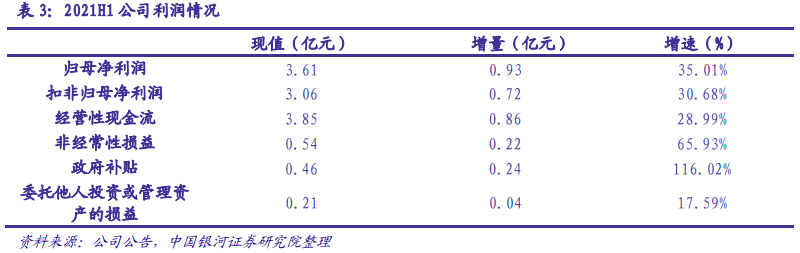

2021年上半年公司实现营业收入19.37亿元,同比增长104.44%;实现归属母公司净利润3.61亿元,同比增加35.01%;实现归属母公司扣非净利润3.06亿元,同比增加30.68%;实现经营性现金流量净额3.85亿元,较上年同期增加28.99%。

从业务的角度来看,公司是全球生物医药及功效型护肤品行业有突出贡献的公司,透明质酸产业化规模位居国际前列。在技术方面,公司依托微生物发酵和交联两大科技平台,实现四大技术突破,极大提高了透明质酸的产率、降本提效、增长规模。在生产方面,公司通过持续的中试研究和生产的基本工艺的技术革新,制定规模化生产的工艺条件,实现产能的不断放大,透明质酸钠产业化规模位居国际前列、发酵产率极大提高。在客户方面,公司在全球 40 多个国家和地区拥有稳定的经销渠道和用户,是多家国际性医药、化妆品、保健食品公司的战略合作伙伴,全球客户超过 2000 家,关系稳固、客户粘性高。在产品方面,公司原料业务、医疗终端业务、功能性护肤品业务三大板块发展优异,打造了“润致”、“润百颜”、“夸迪”等众多爆款产品及大单品,结合全渠道布局、KOL深度绑定营销,产品竞争力进一步凸显。我们大家都认为公司在生物医药、功效型护肤品、医疗终端产品领域地位不断攀升,看好公司产品力、品牌力与渠道力支撑墙开、研发赋能规模化生产、持续推出新品、拓展全球市场。结合公司前期推出的股权激励计划中的业绩目标,我们预计公司2021E/2022E/2023E年将有望实现盈利收入43.13/63.95/ 87.56亿元,实现归母净利润8.34/12.15/16.97亿元,对应EPS为1.74/2.53/3.53元/股,对应PS 21.70/13.96/10.19倍,对应PE 107/73/53倍,维持“推荐评级”。

2021H11功能性护肤品多品牌实现快速地增长,公司重研发、铺渠道,全产业链对主营业务发展进行支撑

从业务角度来看,公司功能性护肤品业务作为公司营收的大多数来自,现阶段营收份额占比已超越60%,在大基数的规模基础上依旧实现了高速扩张;原料、医疗终端业务营收稳健提升,共同抬高整体营收。进一步拆分公司各业务,原料业务依靠公司持续研发创新、产品应用的拓展,取得优异业绩。报告期,公司医药级透明质酸原料、其他生物活性物原料营收增速达14.90%/106.10%,此外,公司打开食品级透明质酸原料国内新市场,营收同比增长15.51%,随市场教育进一步深化,该板块业务有望继续快速地增长。医疗终端产品业务中,皮肤、骨科类医疗产品领衔营收增长,三类业务营收均有所提升。2021H1公司依托“华熙”品牌和平台优势,积极地推进交流合作,公司“富血小板血浆制备用套装”(PRP)产品已在17个省份+2个城市挂网销售,报告期公司又新拓公立医院上百家,实现收入约 0.13亿元,增速达308.32%。医美方面,公司做战略调整,聚焦“润致”、打造“大单品”、“强中台”、“全方案”体系,促进产品营收提升。功能性护肤品业务依靠产品研究开发、渠道布局实现盈利收入的迅猛增长,公司在报告期一共推出 124 个新产品 SKU,累计收入超百万产品141个,超千万产品34个。

从地区角度来看,公司境内销售额有较大幅度增长,境外营收稳健提升。公司目前已经在香港、美国、法国、日本等地拥有多家子公司,负责拓展海外业务。报告期内公司三大类业务远销海外60个国家,国际影响力不断提升。

聚焦公司核心功效型护肤品业务,四大重点品牌营收迅速增加,线上线下渠道铺设良好、“KOL”、“大单品”营销效果非常明显。渠道方面,2021H1公司布局天猫、京东、唯品会、抖音、微信生态以及线下等丰富销售经营渠道,打造全渠道的产品营销售卖网络,促进业绩的提升。其中,顺应线上消费大趋势,产品营销售卖主要以天猫电商渠道为主、经销渠道占比略低。销售策略方面,“润百颜”切入各细分赛道,以次抛为核心结合KOL曝光,取得“屏障次抛”销售超13万盒、“白纱布面膜”销售超19万盒“刷酸绿皮书”销售超31万盒的亮眼业绩。“夸迪”牢牢树立“冻龄抗初老”的品牌定位、专注私域营销。报告期“夸迪晶钻眼膜”一经推出即成为爆款,出售的收益达0.67亿元,成为公司2021H营收第一单品。“米蓓尔”主攻“Z世代”群体,打造完善产品体系,报告期面膜品类实现 400%的爆发式增长、新品紫水推出一个月时间售出超2万瓶,奠定品类优势。“BM 肌活”依靠大单品打造,深耕天猫、抖音、经销三道渠道,618期间,“糙米精华水”在爽肤水大类目天猫排名TOP20,国货排名TOP10,全网累计销售约12万瓶。

2021年上半年,公司归母净利润及扣非归母净利润有所上升,经营性现金流增加。公司营业收入实现同比大幅度增长的同时,加大对终端商品市场的开发以及核心品牌建设,加大品牌投入、加强线上业务的拓展,共同促进归母净利润的提升。2021H1公司非经常性损益存在某些特定的程度上升,其中政府补贴增加0.24亿元至0.46亿元;委托别人投资或管理资产的损益提升0.04亿元至0.21亿元;本期其他营业外收入有负转正,系报告期新增废弃陈旧物资处置利得15.15万元、对外捐赠减少支出74.07万元。

2021H1公司综合毛利率出现下滑,我们大家都认为主要由于功能性护肤品业务营收占比提升幅度较大,挤占了盈利能力最强的医疗终端业务在总营收中的份额,导致了整体毛利率的结构性下滑。

公司净利率会降低,源于毛利率的下滑和期间费用的上升。报告期公司期间费用的提升主要源于销售费用规模大幅度增长,其中:1)随着出售的收益大幅度增长,销售人员增加,同时销售人员的奖金增加,导致职工薪酬同比增加0.98亿元至1.88亿元;2)公司大力开拓线上销售渠道,加大抖音等电子商务平台信息流推广,使得线上推广服务费用大幅度上升3.06亿元至4.71亿元。管理费用中,管理人员及后台部门办公人员增加导致职工薪酬增加0.27亿元至0.60亿元;此外,公司实施股权激励计划,预计摊销费用共计2.94亿元,2021年预计摊销1.53亿元,上半年共摊销0.15亿元。公司作为医药科技类公司,重视自身研发水平,报告期针对新老业务领域积极开拓新研发项目,使得研发费用有较大幅度提升(同比+78.98%),主要系研发团队扩充,职工薪酬增加0.13亿元至0.46亿元。

公司依托微生物发酵和交联两大科技平台,实现四大技术突破,包括全球领先的生物发酵技术、酶切技术和分子量精准控制技术、透明质酸梯度 3D 交联技术和国内率先采用的玻璃酸钠注射液终端湿热灭菌技术。透明质酸微生物发酵技术突破,极大提高了透明质酸的产率、质量和生产规模,明显降低了透明质酸的生产所带来的成本,直接推动了透明质酸的广泛应用,包括骨科、眼科、普外科、泌尿外科、整形外科、皮肤科等在内的医药和医疗器械领域、化妆品和保健食品等领域,并逐渐扩展至如口腔科、胃肠科、耳鼻喉科、组织工程、药物载体等新的医疗应用领域。公司同时掌握透明质酸单相交联和双相交联技术,打破了国外透明质酸填充剂产品的垄断,通过交联技术丰富了透明质酸的物理学、生物学特性。截至 2020 年 6 月底,公司已申请专利 230 项,并获得多项国家级、省部级科技进步奖项。

公司拥有经验比较丰富的研发和产业化人才,对实验室成果能快速实现产业化。公司通过持续的中试研究和生产的基本工艺的技术革新,制定规模化生产的工艺条件,实现产能的不断放大,透明质酸钠产能从 2000 年的 0.8 吨到目前 320 吨,产业化规模位居国际前列,且全球首次实现透明质酸酶和酶切寡聚透明质酸的规模化生产。公司于 2020 年 6 月收购东营佛思特生物工程有限公司,逐步提升公司透明质酸整体产能、丰富原料销售区域,提高了公司在行业中的市场占有率和综合竞争力。公司玻璃酸钠注射液国内率先采用终端湿热灭菌方式,完全解决了该类产品终端湿热灭菌的技术难题,并被 NMPA(原国家食品药品监督管理总局)作为该类产品的标准灭菌方式。润百颜®注射用修饰透明质酸钠凝胶已于 2012 年实现产业化生产。经过持续优化改进,2019 年公司透明质酸发酵产率达到 12-14g/L,发酵产率明显提高,单位透明质酸的生产所带来的成本不断下降。发酵产品收率提高、终端产品所用主要的组成原材料自产、规模化生产技术突破、生产周期缩短提高生产效率、单耗降低是公司保持绝对的成本一马当先的优势、建立成本壁垒的重要手段。公司已建立完善的质量管理体系,通过 ISO9001 质量管理体系、ISO13485 医疗器械质量管理体系、ISO22000 食品安全管理体系认证,拥有符合美国 cGMP、中国 GMP、ICHQ7 要求的高标准生产线,通过美国 FDA、韩国 MFDS、中国 GMP 现场检查。

公司全面掌握透明质酸微生物发酵技术和交联技术,拥有医药、化妆品及保健食品三大应用领域的原料产品,及骨科、眼科、整形外科等多领域、多管线的医疗终端产品及功能性护肤品,打通了从上游原料产品到下游终端产品的全产业链。

公司医药级玻璃酸钠产品在国际上取得了包括欧盟、美国、韩国、加拿大、日本、俄罗斯、印度在内的注册备案资质 23 项,医疗终端产品在国际取得药械类认证 11 项,打破国际药品、医疗器械技术和法规高壁垒,进入国际市场。公司目前已经在香港、美国、法国、日本等地拥有多家子公司,负责拓展海外业务。2020 年上半年,公司原料、医疗终端产品和功能性护肤品销往海外 60 余个国家和地区,境外销售额约占公司总收入的 19.76%。未来公司将继续拓展海外市场,成为具有全球影响力的全产业链生物科学技术公司。公司通过并购高的附加价值品牌、与全球顶尖厂商合作等途径,整合吸收全球的新技术、新产品,拓宽终端产品线 年,公司全资收购法国 Revitacare,全面掌握其在皮肤管理领域的先进的技术和新产品,进一步丰富了公司的产品线。同时,公司积极开展与国际知名高校的合作研发,不断拓宽产品应用领域。

公司拥有科研实力深厚的开发团队和高效协作的产业化团队,具有不断向产业链下游延伸、不断向各应用领域拓展的成功经验。首席科学家郭学平博士领导的开发团队共 302 人,核心技术人员郭学平、刘爱华、栾贻宏均拥有超过 20 年的透明质酸相关行业从业经历和丰富的研发经验。除了打造稳定的内部开发团队外,公司还与多家世界顶级的科研院所合作,为公司基础技术探讨研究、产品研制、工艺放大、产业化生产和质量管理全流程提供了有效的人才保证。公司的专业化管理团队具备极强的执行力、丰富的管理经验和卓越的国际化运营能力,对行业发展有深刻的认识,顺应市场变化,深入理解市场及行业发展的新趋势,迅速调整公司的经营模式、科学制定符合公司实际的发展的策略。在管理层的带领下,公司成立了从原料到医疗终端产品及功能性护肤品的全产业链业务体系,不断带动公司整体业绩快速发展。

消费品零售及化妆品团队负责人。曾任社服行业研究员、商业零售行业主分析师,具备消费产业跨多行业研究经验。

消费品零售及化妆品行业分析师。2018年5月加盟银河研究院从事零售行业研究,擅长深度挖掘公司基本面。

医药行业分析师,北京大学生物医药专业博士。专业能力突出,博士期间从事创新药研发工作,深度参与创新药临床前研究与临床申报,熟悉创新药研发与创新服务产业链,对医药行业景气度及产业链变化理解深入。

推荐:是指未来6-12个月,行业指数(或分析师团队所覆盖公司组成的行业指数)超越交易所指数(或市场中主要的指数)平均回报20%及以上。该评级由分析师给出。

谨慎推荐:行业指数(或分析师团队所覆盖公司组成的行业指数)超越交易所指数(或市场中主要的指数)平均回报。该评级由分析师给出。

中性:行业指数(或分析师团队所覆盖公司组成的行业指数)与交易所指数(或市场中主要的指数)平均回报相当。该评级由分析师给出。

回避:行业指数(或分析师团队所覆盖公司组成的行业指数)低于交易所指数(或市场中主要的指数)平均回报10%及以上。该评级由分析师给出。